政府补助分为两种类型,与资产相关的政府补助和与收益相关的政府补助。与资产相关的政府补助是指企业获得的用于购建或以其他方式形成长期资产的补助;而与收益相关的政府补助则是指除了与资产相关的补助之外的其他补助。

政府补助在一些企业的经营中占据较大比例,正确处理政府补助的会计核算和税务处理对于准确反映企业财务状况和税务合规具有重要意义。本文将详细介绍政府补助的财务和税务处理。

一、政府补助的会计核算

政府补助的会计处理遵循《企业会计准则第16号-政府补助(修订)》的规定,包括确认、计量和列报。会计处理方法分为两种:总额法和净额法。总额法是指将政府补助全额一次或分次确认为收益,而不是作为相关资产账面价值或费用的扣减。净额法是指将政府补助作为对相关资产账面价值或所补偿成本费用等的扣减。

企业应根据经济业务的实质来判断某一类政府补助业务应采用总额法还是净额法。通常情况下,对于同类或类似的政府补助业务,应选择一种方法,并在该业务中一贯地使用该方法,不得随意变更。

根据准则规定,与企业日常活动相关的政府补助,应当按照经济业务实质,计入其他收益或冲减相关成本费用。与企业日常活动无关的政府补助,应当计入营业外收支;第十六条规定,企业应当在利润表中的“营业利润”项目之上单独列报“其他收益”项目,计入其他收益的政府补助在该项目反映。

1、按照总额法核算与资产相关的政府补助

(1)企业在收到补助资金时:

借:银行存款等

贷:递延收益

(2)构建长期资产:

借:固定资产

贷:银行存款

(3)相关资产使用寿命内分期折旧:

借:管理费用等

贷:累计折旧

(4)相关资产使用寿命内分期计入损益:

借:递延收益

贷:其他收益/营业外收入

(5)相关资产在使用寿命结束时或结束前被处置:

借:固定资产清理

累计折旧

贷:固定资产

借:营业外支出等

贷:固定资产清理

借:递延收益

贷:营业外收入等

需要提示说明的是,如果相关长期资产投入使用后企业再取得与资产相关的政府补助,应当在相关资产的剩余使用寿命内按照合理、系统的方法将递延收益分期计入当期收益;如果对应的长期资产在持有期间发生减值损失,递延收益的摊销仍保持不变,不受减值因素的影响;相关资产在使用寿命结束时或结束前被处置(出售、转让、报废等),尚未分摊的递延收益余额应当一次性转入资产处置当期的损益,不再予以递延。

2、按照净额法核算与资产相关的政府补助

(1)企业在收到补助资金时:

借:银行存款等

贷:递延收益

(2)构建长期资产时:

借:固定资产

贷:银行存款

(3)递延收益冲减资产账面价值:

借:递延收益

贷:固定资产

需要提示说明的是,如果相关长期资产投入使用后企业再取得与资产相关的政府补助,应当在取得补助时冲减相关资产的账面价值,并按照冲减后的账面价值和相关资产的剩余使用寿命计提折旧或进行摊销。

3、按照总额法核算与收益相关的政府补助

(1)发生成本费用:

借:管理费用等

贷:银行存款等

(2)收到补助资金时:

借:银行存款

贷:其他收益

4、按照净额法核算与收益相关的政府补助

(1)发生成本费用:

借:管理费用等

贷:银行存款等

(2)收到补助资金时:

借:银行存款

贷:管理费用等

5、综合性项目政府补助

如果取得综合性项目政府补助(同时包含与资产相关的政府补助和与收益相关的政府补助),企业需要将其进行分解并分别进行会计处理,难以区分的企业应当将其整体归类为与收益相关的政府补助进行处理。

二、政府补助的税务处理

(一)增值税

根据《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)规定,自2020年1月1日起,纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。因此,明确该政府补助是否与销售收入或者数量直接挂钩至关重要,企业应当根据财政补贴拨付文件对补贴所指内容准确判定。

(二)企业所得税

1、政府补助作为不征税收入的税务处理

根据《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》财税〔2011〕70号规定,一、企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:(一)企业能够提供规定资金专项用途的资金拨付文件;(二)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;(三)企业对该资金以及以该资金发生的支出单独进行核算。二、根据实施条例第二十八条的规定,上述不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。三、企业将符合本通知第一条规定条件的财政性资金作不征税收入处理后,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额;计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。因此,企业收到的专款专用,符合作为不征税收入处理的政府补助应当在企业所得税前申报填列不征税收入,以及纳税调整对应形成的成本费用。

2、政府补助作为征税收入的税务处理

根据《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》财税〔2008〕151号一、财政性资金规定,(一)企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额……。《中华人民共和国企业所得税法》第六条规定:“企业以货币形式和非货币形式从各种来源取得的收入为当期收入总额,政府补助属于其他收入。”因此,企业获得政府补助如果不符合财税〔2011〕70号文件不征税收入的三个条件,须作为应税收入依法申报缴纳企业所得税。

3、企业所得税纳税申报

取得作为征税收入的政府补助需计入收入总额做纳税申报,会计核算未作为收入核算的企业所得税前作纳税调整处理,对应形成的成本费用可税前扣除,会计核算未作为成本费用核算的企业所得税前作纳税调整处理。

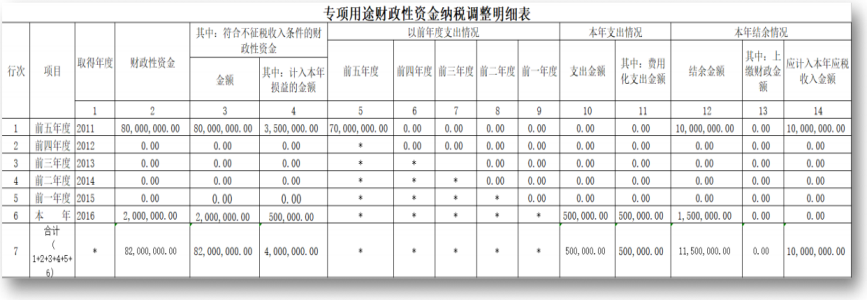

取得符合不征税收入条件政府补助的企业应按照要求填报《专项用途财政性资金纳税调整明细表》,此表反映申报年度及前5个年度内取得财政性资金情况、符合不征税收入条件的专项用途财政性资金的取得情况和计入本年损益情况、以前年度支出情况、本年支出情况、本年结余情况。

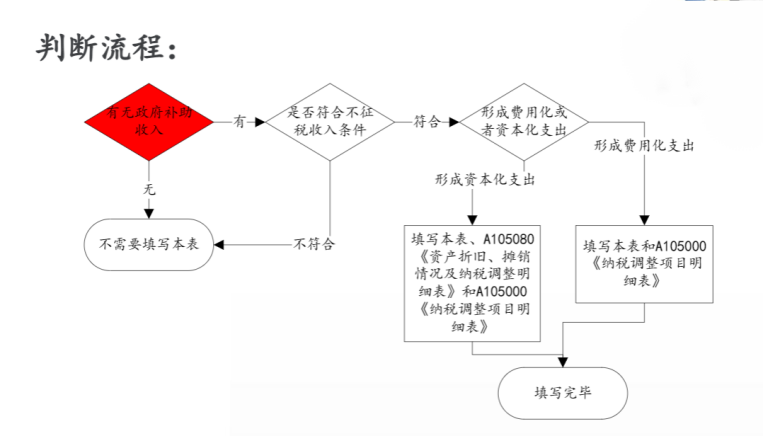

判断是否填报《专项用途财政性资金纳税调整明细表》的流程如下图所示:

(1)填报案例

2011年1月1日,市政府拨付A公司8000万元财政资金,指定用途为环保生产车间。2010年1月,A公司开始建设该项目,当年12月竣工验收,共使用资金7000万元,使用寿命为20年,采取直线法计提折旧(假设无残值)。剩余1000万元截至2015年未使用,也未交回财政。同时,2015年又取得财政拨付的一笔技术改造资金200万元, 2015年共支出用于日常费用50万元。经确认,上述几笔资金符合财税[2011]70号文的要求属于不征税收入。请问, A公司在2016年度的汇算清缴时应如何填写《专项用途财政性资金 纳税调整明细表》?

①财务处理

1.2010年1月,收到政府拨款时:

借:银行存款 80,000,000元

贷:递延收益 80,000,000元

2.2010年1月,开始建设项目,持续支出年终完成投资:

借:在建工程 70,000,000元

贷:银行存款 70,000,000元

借:固定资产 70,000,000元

贷:在建工程 70,000,000元

3.2011年1月开始计提折旧,分摊递延收益。 7000万元固定资产,20年计提折旧,每一年需计提折旧350万元(7000万÷20)。因此每年计提折旧如下:

借:管理费用等 3,500,000元

贷:累计折旧 3,500,000元

同时,分摊递延收益:

借:递延收益 3,500,000元

贷:其他收益 3,500,000元

4.2015年取得的技术改造资金应计入递延收益,并在当年支出形成费用时确认会计收入:

借:银行存款 2,000,000元

贷:递延收益 2,000,000元

当年支出时,确认会计收入:

借:递延收益 500,000元

贷:营业外收入 500,000元

借:管理费用 500,000元

贷:银行存款 500,000元

②填表分析

本案例中由于相关不征税收入的部分支出资本化了,因此除了本表 还需要填写A105080《资产折旧、摊销情况及纳税调整明细表》,通过A105080将350万元的折旧进行纳税调增。即,收入的纳税调减在A105040中进行,支出的调增在A105080中进行。

对于形成了费用化的部分,除本表是相应填写外,还需要在A105000《纳税调整项目明细表》进行收入纳税调增和费用的纳税调减。

专项用途财政资金纳税调整填列示例如下表所示:

Copyright © 甘肃方正税务师事务所 2026 . All Rights Reserved 备案号:陇ICP备15002760号 |  甘公网安备 62010202001559号

甘公网安备 62010202001559号

地址:兰州市城关区庆阳路161号(南关什字民安大厦B塔8楼) TEL:0931-8106136 | 税管家