三、公立医院不征税收入与免税收入的区别

不征税收入与免税收入在企业所得税申报中虽均能减少应纳税所得额,但二者在性质、范围、税务处理等方面存在本质区别,混淆两者将直接导致税务风险。结合公立医院的实际运营情况,具体区别主要体现在以下三方面:

(一)性质与立法目的不同

不征税收入的核心特征是“本身不属于应税范围”,其立法目的是将不属于企业营利性活动产生的收入排除在征税范围之外,这些收入通常具有财政性、公益性或专项性,如财政拨款、行政事业性收费等。对公立医院而言,财政部门拨付的专项医疗补助资金、设备购置补贴等属于典型的不征税收入,其来源是政府财政支持,并非医院经营活动所得,因此不承担纳税义务。

免税收入的核心特征是“属于应税范围但免予征收”,其立法目的是通过税收优惠政策扶持特定行业、特定主体的发展,公立医院的医疗服务收入即属于此类。医疗服务收入本质上是医院通过提供医疗服务取得的经营收入,属于企业所得税应税范围,但国家基于医疗卫生事业的公益属性,对其免征企业所得税,体现了政策对公益医疗服务的支持导向。

(二)范围界定的政策依据不同

不征税收入的范围由《中华人民共和国企业所得税法》第七条明确界定,主要包括三类:一是财政拨款;二是依法收取并纳入财政管理的行政事业性收费、政府性基金;三是国务院规定的其他不征税收入。其中,企业取得的财政性资金需同时满足三个条件才能认定为不征税收入:有资金拨付文件且明确专项用途、有专门的资金管理办法、企业对资金及支出单独核算。对公立医院而言,只有符合上述条件的财政补助资金才能作为不征税收入申报,医疗服务收入显然不在此列。

免税收入的范围由《中华人民共和国企业所得税法》第二十六条及企业所得税实施条例规定,对公立医院而言,核心免税收入包括取得非营利组织免税资格后,按规定价格取得的医疗服务收入及其他规定明确可以免税的收入。

(三)税务处理与后续管理不同

不征税收入的税务处理具有严格的“收支匹配”限制。根据《企业所得税法实施条例》第二十八条规定,不征税收入用于支出所形成的费用、财产,不得在计算应纳税所得额时扣除,也不得计算对应的折旧、摊销扣除。如果公立医院将医疗收入错误申报为不征税收入,其对应的药品采购成本、医护人员工资、设备折旧等支出将无法税前扣除,反而可能增加实际税负。

免税收入的税务处理则更为灵活,其对应的成本费用可依法扣除。根据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)规定,企业取得的免税收入所对应的各项成本费用,除另有规定外,均可在计算应纳税所得额时扣除。例如,公立医院的医疗服务收入作为免税收入,其发生的药品采购支出、医疗设备折旧、医护人员薪酬等均可正常税前扣除,这与不征税收入的税务处理形成鲜明对比。

在后续管理方面,不征税收入需单独核算资金流向和支出情况,接受财政部门和税务机关的专项监管;免税收入则需医院保留相关证明资料,如医疗服务价格备案表、非营利组织免税资格认定书等,以备税务机关核查,同时需在免税资格有效期满前及时申请复审。

四、将免税收入作为不征税收入的税务风险所在

公立医院将医疗服务收入这一免税收入错误申报为不征税收入,并非“合规避税”,而是违反税收法律法规的行为,将面临多重税务风险和法律责任,具体可归纳为以下五类:

(一)补缴税款及滞纳金风险

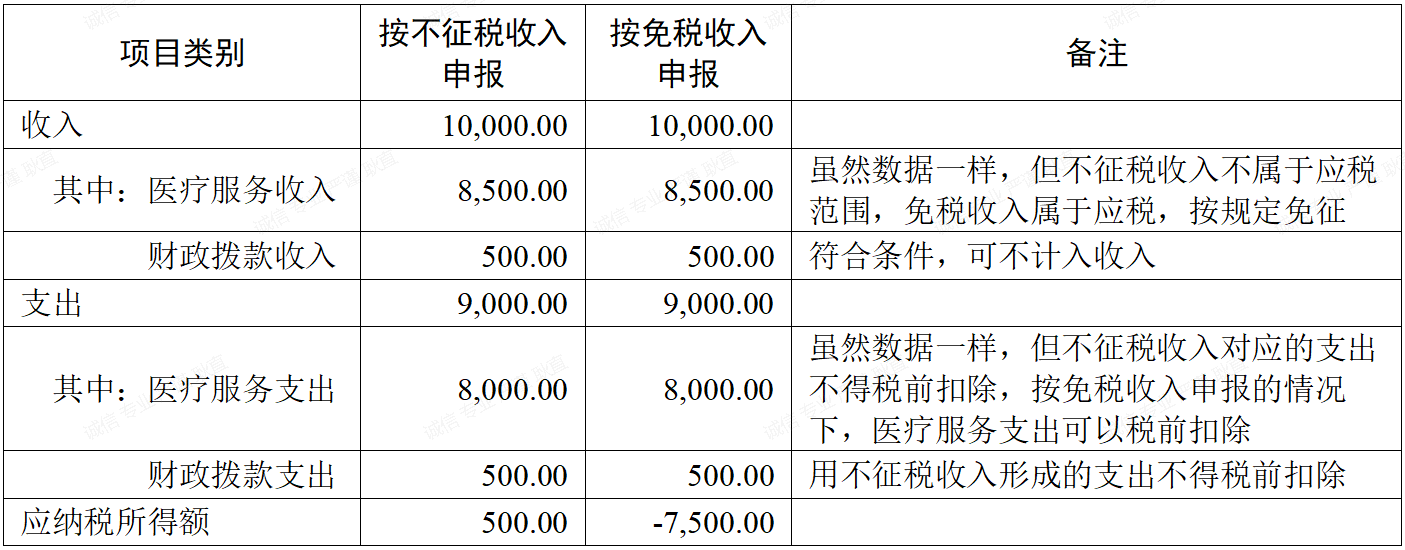

这是最直接的风险后果。税务机关在稽查中发现错误申报后,会认定医院存在“少缴税款”行为,要求其补缴当期已减免的企业所得税税款。同时,根据《中华人民共和国税收征收管理法》第三十二条规定,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。例如某公立医院2024年取得收入总额1亿元,其中取得医疗服务收入8500万元,财政拨款收入500万元,各类支出总额9000万元,其中医疗支出8000万元,财政拨款支出500万元,在此我们将医疗服务收入分别按照不征税收入和免税收入申报模拟计算应纳税所得额,具体结果如下:

按不征税收入申报的情况下,应纳税所得额按申报表的的计算逻辑,为应纳税所得额=收入总额-不征税收入-免税收入-支出总额+不征税支出,计算结果为500万元,需缴纳企业所得税125万元;

按免税收入申报的情况下,按上述公式计算,应纳税所得额为-7,500万元,无需缴纳企业所得税,前提是要取得非营利组织免税资格证。

显然,在医疗收入作为免税收入申报的情况下,该公立医院2024年不需要缴纳企业所得税,且存在可结转以后年度的亏损额达7500万元,而如果将医疗收入按照不征税收入申报,就需要调增对应的医疗服务支出,在这种情况下,该公立医院2024年的应纳税所得额500万元,需要缴纳企业所得税125万元。

更值得注意的是,税收征管实践中,税务机关对错误申报的追溯期可达3-5年,若涉及偷税行为,追溯期可无限延长。这意味着医院可能需要补缴多年的税款及滞纳金,严重影响资金流动性。

(二)行政处罚风险

错误申报行为可能被税务机关认定为“编造虚假计税依据”或“偷税”,面临罚款处罚。根据《中华人民共和国税收征收管理法》第六十四条规定,编造虚假计税依据的,由税务机关责令限期改正,并处五万元以下的罚款;若被认定为偷税,即纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

(三)免税资格取消风险

对于已取得非营利组织免税资格的公立医院,错误申报行为可能导致资格被取消。根据《财政部 国家税务总局关于非营利组织免税资格认定管理有关问题的通知》(财税〔2018〕13号)规定,纳税信用等级为C级或D级的非营利组织,将被取消免税资格,且3年内不得再次申请。错误申报引发的税务处罚,会直接导致医院纳税信用等级降级,进而触发免税资格取消程序。

一旦免税资格被取消,公立医院的医疗服务收入将失去合法免税依据,需全额缴纳企业所得税,同时还可能影响政府专项补助、社会捐赠等资金来源,对医院的公益运营造成严重冲击。

(四)成本扣除受限风险

如前文所述,不征税收入对应的支出不得税前扣除。公立医院将医疗收入申报为不征税收入后,其为提供医疗服务发生的各项必要支出,包括药品耗材采购成本、医护人员工资薪金、医疗设备折旧、水电能耗等,均无法在企业所得税税前扣除。

这一限制将导致医院的应纳税所得额虚增,即使是原本享受免税优惠的收入,也可能因错误申报而产生额外税负。例如,某医院医疗收入1亿元,对应成本费用8000万元,若正确申报为免税收入,无需缴纳企业所得税;若错误申报为不征税收入,不仅需补缴2500万元税款,8000万元成本还无法扣除,实际税负将远超正常水平,形成“双重损失”。

(五)声誉及运营风险

税务处罚不仅会给公立医院带来经济损失,还会损害其公益形象和社会声誉。公立医院作为公益事业单位,其公信力是运营发展的核心基础,税务违法记录会影响患者信任、政府评价和社会捐赠,进而影响医院的长远发展。

此外,税务稽查和整改过程会占用医院大量的人力、物力和时间成本,干扰正常的医疗服务运营。同时,纳税信用等级降级还可能影响医院的融资授信、政府项目招投标等业务,形成连锁反应,给医院运营带来多重负面影响。

(未完待续)

上一篇: 良法善治,开启税收新篇 ——《增值税法》立法目的的具体体现

下一篇: 增值税管辖权的重要性及其识别

Copyright © 甘肃方正税务师事务所 2026 . All Rights Reserved 备案号:陇ICP备15002760号 |  甘公网安备 62010202001559号

甘公网安备 62010202001559号

地址:兰州市城关区庆阳路161号(南关什字民安大厦B塔8楼) TEL:0931-8106136 | 税管家