“小微企业”一般是对经营规模和利润额较小的市场主体的统称,从税收的角度看,一般是指增值税中的“小规模纳税人”、企业所得税中的“小型微利企业”以及《中小企业划型标准规定》中的“小型企业、微型企业”。

一、判定标准

1、增值税中的“小规模纳税人”

根据《增值税一般纳税人登记管理办法》(国家税务总局令2017年第43号)规定,增值税中的“小规模纳税人”是指年应征增值税销售额500万元及以下且未登记为一般纳税人的增值税纳税人。实务中还包括年应征增值税销售额超过500万元的非企业单位、不经常发生应税行为的单位和个体工商户,和其他个人。

2、企业所得税中的“小型微利企业”

根据财税2022年13号公告第二条、财税2023年6号公告第三条、财税2023年12号公告第五条规定,小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5 000万元等三个条件的企业。

符合条件的小型微利企业应同时具备以下5个条件:

(1)是指企业的全部生产经营活动产生的所得均负有我国企业所得税纳税义务的居民企业;

(2)是从事国家非限制和禁止行业的居民企业;

(3)从业人数是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和;

(4)在中国境内设立不具有法人资格分支机构(分公司)的居民企业,应汇总计算缴纳企业所得税;

(5)视同独立纳税人缴纳企业所得税的分支机构(分公司)由于不符合汇总缴纳企业所得税的要求,不能判定为小型微利企业。

3、小型企业、微利企业

按照《中小企业划型标准规定》(工信部联企业〔2011〕300号印发)规定,依据企业的从业人员、营业收入、资产总额等指标,结合行业特点,将中小企业划分为中型、小型、微型三种类型。如建筑业,营业收入300万元及以上,且资产总额300万元及以上的为小型企业;营业收入300万元以下或资产总额300万元以下的为微型企业。

二、优惠政策及案例解析

1、增值税中的“小规模纳税人”

按照《财政部 税务总局关于增值税小规模纳税人减免增值税政策的公告》(财政部 税务总局公告2023年第19号) 规定,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税;增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

【案例1.1】某小规模纳税人2023年7-9月的销售额分别是6万元、8万元和12万元。如果纳税人按月纳税,则9月的销售额超过了月销售额10万元的免税标准,可减按1%缴纳增值税,7月、8月的6万元、8万元能够享受免税;如果纳税人按季纳税,2023年3季度销售额合计26万元,未超过季度销售额30万元的免税标准,因此,26万元全部能够享受免税政策。

【案例1.2】某小规模纳税人2023年7-9月的销售额分别是6万元、8万元和20万元,如果纳税人按月纳税,7月和8月的销售额均未超过月销售额10万元的免税标准,能够享受免税政策,9月的销售额超过了月销售额10万元的免税标准,可减按1%缴纳增值税;如果纳税人按季纳税,2023年3季度销售额合计34万元,超过季度销售额30万元的免税标准,因此,34万元均无法享受免税政策,但可以享受减按1%征收增值税政策。

【案例1.3】一家餐饮公司为按月申报的增值税小规模纳税人,2023年8月5日为客户开具了2万元的3%征收率增值税普通发票。8月实际月销售额为15万元,均为3%征收率的销售收入,因公司客户为个人,无法收回已开具发票,还能否享受3%征收率销售收入减按1%征收率征收增值税政策?

解析:该餐饮企业3%征收率的销售收入15万元,可以在申报纳税时直接进行减税申报,享受3%征收率销售收入减按1%征收率征收增值税政策。为减轻纳税人办税负担,无需对已开具的3%征收率的增值税普通发票进行作废或换开。但需要注意的是,按照《中华人民共和国发票管理办法》等相关规定,纳税人应如实开具发票,因此,今后享受3%征收率销售收入减按1%征收率征收增值税政策时,如需开具增值税普通发票,应按照1%征收率开具。

2、企业所得税中的“小型微利企业”

按照《关于小微企业和个体工商户所得税优惠政策的公告》(财政部 税务总局公告2023年第6号) 第一条规定,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

按照《关于进一步实施小微企业所得税优惠政策的公告》(财政部 税务总局公告2022年第13号) 第一条规定,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

【案例2.1】A企业2022年成立,从事国家非限制和禁止行业,2023年1季度季初、季末的从业人数分别为120人、200人,1季度季初、季末的资产总额分别为2000万元、4000万元,1季度的应纳税所得额为190万元。

2023年1季度,A企业“从业人数”的季度平均值为160人,“资产总额”的季度平均值为3000万元,应纳税所得额为190万元。符合关于小型微利企业预缴企业所得税时的判断标准:从事国家非限制和禁止行业,且同时符合截至本期预缴申报所属期末资产总额季度平均值不超过5000万元、从业人数季度平均值不超过300人、应纳税所得额不超过300万元,可以享受优惠政策。A企业1季度的应纳税额为:190×25%×20%=9.5(万元)。

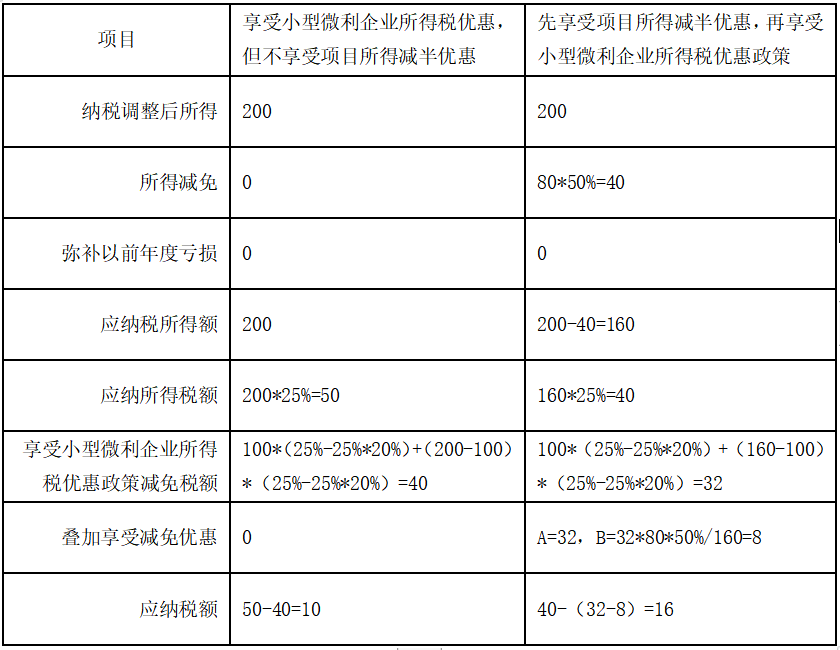

【案例2.2】甲公司从事非国家限制或禁止行业,2023年度资产总额、从业人数符合小型微利企业条件,纳税调整后所得200万元,其中符合所得减半征收条件的花卉种植项目所得80万元,甲公司无以前年度可弥补亏损,不享受其他减免所得税额的优惠政策。

解析:根据财税2022年13号公告和2023年6号公告,目前小型微利企业年度应纳税所得额不超过100万元的部分和超过100万元但不超过300万元的部分,实际税负均为5%。当小型微利企业同时符合农林牧渔项目和环境保护、节能节水项目等项目所得减半征收企业所得税优惠政策条件时,因所得减半优惠是按照法定税率25%计算减半,企业可以根据自身实际情况选择同时适用两类税收优惠,或者选择放弃适用项目所得减半优惠政策,以享受最大优惠力度。

根据税务总局发布的《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号)中的计算公式:

A=需要进行叠加调整的减免所得税优惠金额

B=A×([减半项目所得×50%)÷(纳税调整后所得-所得减免)]

叠加享受减免税优惠金额=A和B的孰小值

3、“六税两费”减免政策

按照 财政部 税务总局公告2023年第12号规定,自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。增值税小规模纳税人、小型微利企业和个体工商户已依法享受资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税、教育费附加、地方教育附加等其他优惠政策的,可叠加享受本公告第二条规定的优惠政策。

【案例3.1】甲企业为小型微利企业,符合《财政部、税务总局关于继续实施物流企业大宗商品仓储设施用地城镇土地使用税优惠政策的公告》(2023年第5号,以下简称5号公告)规定的“物流企业”条件,当地的城镇土地使用税税额标准为20元/平方米,该企业自有的大宗商品仓储设施用地面积为10000平方米,可按5号公告规定享受城镇土地使用税减按50%计征优惠。甲企业是否可以叠加享受“六税两费”减半征收优惠政策,年应纳税额是多少?

解析:根据《财政部、税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(2023年第12号)第四条规定,增值税小规模纳税人、小型微利企业和个体工商户已依法享受其他优惠政策的,可叠加享受“六税两费”减半征收优惠政策。在纳税申报时,甲企业可先享受物流企业大宗商品仓储设施用地城镇土地使用税优惠政策,再按减免后的金额享受“六税两费”优惠政策,两项优惠政策叠加减免后的应纳税额为:20×10000×50%×50%=50000元。

上一篇: 方斌国所长受邀参加西北师范大学学术活动月“知术乐商讲坛”

下一篇: 佛慈制药停盘的前因后果

Copyright © 甘肃方正税务师事务所 2026 . All Rights Reserved 备案号:陇ICP备15002760号 |  甘公网安备 62010202001559号

甘公网安备 62010202001559号

地址:兰州市城关区庆阳路161号(南关什字民安大厦B塔8楼) TEL:0931-8106136 | 税管家