今天,我们就来理一理汇算清缴中那些填报问题!实操技巧请收好!

一般企业收入、成本支出明细表的填报技巧

A101010《一般企业收入明细表》

填报说明:本表适用于执行除事业单位会计准则、非营利企业会计制度以外的其它国家统一会计制度的非金融居民纳税人填报。纳税人应根据国家统一会计制度的规定,填报“主营业务收入”、“其他业务收入”和“营业外收入”。

01 主营业务收入

根据不同行业的业务性质分别填报纳税人核算的主营业务收入。 包括“销售商品收入” 、“非货币性资产交换收入”、“提供劳务收入”、“建造合同收入”、“让渡资产使用权收入”。

02 其他业务收入

根据不同行业的业务性质分别填报纳税人核算的其他业务收入。包括“材料销售收入”、“非货币性资产交换收入”、“出租固定资产收入”、“出租无形资产收入”、“出租包装物和商品收入”、“其他”。

03 营业外收入

纳税人计入本科目核算的与生产经营无直接关系的各项收入。包括“非流动资产处置利得”、“非货币性资产交换利得”、“债务重组利得”、“政府补助利得”、“盘盈利得”、“捐赠利得”、“罚没利得”、“确实无法偿付的应付款项”、“汇兑收益”。

A102010《一般企业成本支出明细表》

填报说明:本表适用于执行除事业单位会计准则、非营利企业会计制度以外的其它国家统一会计制度的查账征收企业所得税非金融居民纳税人填报。纳税人应根据国家统一会计制度的规定,填报“主营业务成本”、“其他业务成本”和“营业外支出”。

01 主营业务成本

根据不同行业的业务性质分别填报纳税人核算的主营业务成本。包括“销售商品成本”、“非货币性资产交换成本”、“提供劳务成本”、“建造合同成本”、“让渡资产使用权成本”。

02 其他业务成本

根据不同行业的业务性质分别填报纳税人按照国家统一会计制度核算的其他业务成本。包括“材料销售成本”、“非货币性资产交换成本”、“出租固定资产成本”、“出租无形资产成本”、“包装物出租成本”。

03 “营业外支出

填报纳税人计入本科目核算的与生产经营无直接关系的各项支出。包括“非流动资产处置损失”、“非货币性资产交换损失”、“债务重组损失”、“非常损失”、“捐赠支出”、“赞助支出”、“罚没支出”、“坏帐损失”、“无法收回的债券股权投资损失”。

资产类填报技巧

一、资产折旧、摊销的填报数据来源、风险及填报技巧

01 资产处理的基本原则

(1)企业的各项资产,包括固定资产、生物资产、无形资产、长期待摊费用、投资资产、存货等,以历史成本为计税基础。历史成本,是指企业取得该项资产时实际发生的支出。

(2)企业持有各项资产期间资产增值或者减值,除国务院财政、税务主管部门规定可以确认损益外,不得调整该资产的计税基础。

(3)企业会计与税收规定发生差异的税务处理原则。

条例第二十一条: 在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算。

02 固定资产的税务处理

(1)固定资产的取得

A.外购的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础;

B.自行建造的固定资产,以竣工结算前发生的支出为计税基础;

C.融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订租赁合同过程中发生的相关费用为计税基础;

D.盘盈的固定资产,以同类固定资产的重置完全价值为计税基础;

E.通过捐赠、投资、非货币性资产交换、债务重组等方式取得的固定资产,以该资产的公允价值和支付的相关税费为计税基础;

F.改建的固定资产,除企业所得税法第十三条第(一)项和第(二)项规定的支出外,以改建过程中发生的改建支出增加计税基础。

(2)固定资产折旧年限:

企业会计制度规定:折旧年限由企业权力机构根据固定资产的性质和使用情况合理确定。

税法规定的最低折旧年限为:

①房屋、建筑物,为20年;

②飞机、火车、轮船、机器、机械和其他生产设备,为10年;

③与生产经营活动有关的器具、工具、家具等,为5年;

④飞机、火车、轮船以外的运输工具,为4年;

⑤电子设备,为3年。

(3)固定资产预计净残值

企业会计准则规定,预计净残值一经确定不得随意变更。在固定资产预计净残值可否变更上税法与会计存在差异。

企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

二、资产损失的填报数据来源、风险及填报技巧

A105090 填报说明

纳税人在第1至27行按资产类型填报留存备查的资产损失情况,跨地区经营汇总纳税企业在第1行至27行应填报总机构和全部分支机构的资产损失情况,并在第29行填报各分支机构留存备查的资产损失汇总情况。

三、房地产企业特定业务纳税调整的填报数据来源、风险及填报技巧

A105010 填报说明

房地产企业发生销售未完工产品、未完工产品结转完工产品业务,按照税法规定计算的特定业务的纳税调整额。

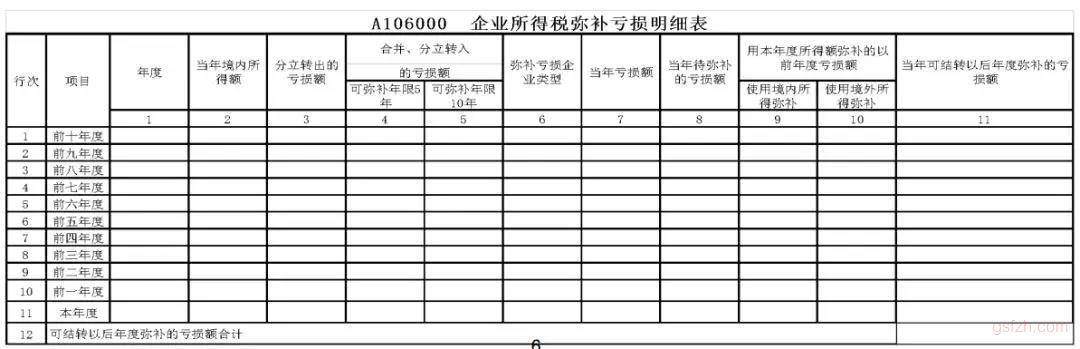

企业所得税亏损明细表的填报技巧

修订说明:根据《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)等文件将高新技术企业和科技型中小企业亏损结转年限由5年延长至10年的规定,在表单中增加“前六年度”至“前十年度”行次,满足高新技术企业和科技型中小企业的填报需要;增加“弥补亏损企业类型”等列次,同时将原表单中的“以前年度亏损已弥补额——前四年度”等5列简并为“用本年度所得额弥补的以前年度亏损额——使用境内所得弥补”和“用本年度所得额弥补的以前年度亏损额——使用境外所得弥补”2列。

变“纳税调整后所得”列次为“可弥补亏损所得”

企业免税项目和应税项目有亏损必须相互抵减

A100000按照新申报表设计,企业既有应税项目又有免税项目,如有亏损必须抵减。

特别注意:第6列“弥补亏损企业类型”:纳税人根据不同年度情况从《弥补亏损企业类型代码表》中选择相应的代码填入本项。不同类型纳税人的亏损结转年限不同,纳税人选择 “一般企业”是指亏损结转年限为5年的纳税人;“符合条件的高新技术企业”“符合条件的科技型中小企业”是指符合《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)、《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》(国家税务总局公告2018年第45号)等文件规定的,亏损结转年限为10年的纳税人。

第8列“当年待弥补的亏损额”:填报在用本年度(申报所属期年度)所得额弥补亏损前,当年度尚未被弥补的亏损额。

上一篇: 建筑业差额纳税

下一篇: CDR的税收政策来了!一看就明白!

Copyright © 甘肃方正税务师事务所 2024 . All Rights Reserved 备案号:陇ICP备15002760号 |  甘公网安备 62010202001559号

甘公网安备 62010202001559号

地址:兰州市城关区庆阳路161号(南关什字民安大厦B塔8楼) TEL:0931-8106136 | 税管家